公的年金からの特別徴収(引き落とし)

ページ番号1001850 更新日 2025年11月28日

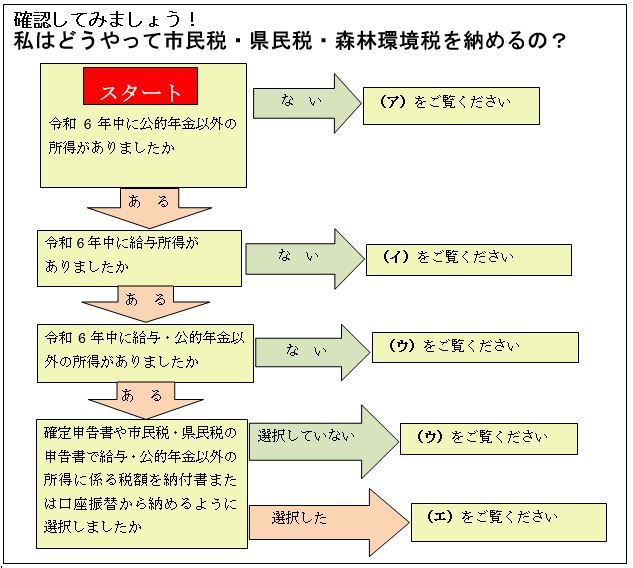

公的年金を受給している人の納税の際の負担軽減と市町村における事務の効率化を図るため、平成20年度税制改正により平成21年10月支給分から年税額のうち公的年金に係る税額分を公的年金からの特別徴収(引き落とし)により納付していただくように変更となりました。

この制度は、個人市民税・県民税の納付方法を変更するものであり、新たな負担が生じるものではありません。

津市では平成28年10月から公的年金以外の所得がある人も含め、年税額のうち公的年金所得に係る税額分を公的年金からの特別徴収(引き落とし)により納付していただくことになりました。

対象となる人

年金所得に係る税額がある人で当該年度の初日(4月1日)時点で老齢基礎年金などの公的年金の支給を受けている65歳以上の人が対象です。

ただし以下のいずれかに該当する人は対象外となり、給与からの特別徴収または普通徴収(納付書または口座振替)により納付していただきます。

- 個人市民税・県民税の賦課期日(1月1日)から3月31日までの間に市外へ転出した人

- 本市の介護保険料が公的年金から特別徴収されていない人

- 特別徴収される公的年金の年間給付額が18万円未満の人

- 特別徴収される公的年金から所得税・介護保険料などが特別徴収されたことにより個人市民税・県民税が引ききれなくなった人

- その他特別徴収の方法によることが著しく困難であると認められる人(自己都合により特別徴収をやめることはできません)

上記の理由などにより特別徴収対象者の要件に当てはまらなくなった場合や税額の変更などにより公的年金からの特別徴収や給与からの特別徴収、普通徴収の税額が変更になる場合があります。その場合は納税通知書や変更通知書でお知らせします。

主な対象年金

個人市民税・県民税の特別徴収は本市の介護保険料が特別徴収されている老齢等年金(遺族年金、障害年金は除きます)から行われます。

具体的には、老齢基礎年金や老齢年金などの老齢等年金からですが、複数の公的年金を受給している人の場合は支給額の多少にかかわらず、優先順位が一番高い老齢等年金から特別徴収されます。

引き落としの方法

今年度から初めて公的年金からの特別徴収が開始される人の納付方法

個人市民税・県民税の年税額のうち公的年金所得に係る税額の4分の1ずつをそれぞれ6月、8月に普通徴収(納付書または口座振替)で納めてください。公的年金所得に係る税額の6分の1ずつをそれぞれ10月・12月・翌年2月に公的年金から引き落としにより納めていただきます。

(ア)公的年金所得のみの人

|

納付書または口座振替で納付 (普通徴収) |

納付書または口座振替で納付 (普通徴収) |

公的年金からの引き落とし (特別徴収) |

公的年金からの引き落とし (特別徴収) |

公的年金からの引き落とし (特別徴収) |

|

|---|---|---|---|---|---|

| 納付時期 |

第1期 (6月末) |

第2期 (8月末) |

10月 (本徴収1回目) |

12月 (本徴収2回目) |

翌年2月 (本徴収3回目) |

| 年金所得に係る税額 | 年税額の4分の1 (年税額の半分を2回に分けて個人で納付) |

年税額の4分の1 |

年税額の6分の1 (年税額の残り半分を3回に分けて年金から引き落とし) |

年税額の6分の1 (年税額の残り半分を3回に分けて年金から引き落とし) |

年税額の6分の1 (年税額の残り半分を3回に分けて年金から引き落とし) |

(イ)公的年金所得とその他の所得(年金・給与以外の所得)がある人

公的年金所得に係る税額

|

6月 (第1期) |

8月 (第2期) |

10月 (本徴収1) |

12月 (本徴収2) |

翌年2月 (本徴収3) |

翌年4月 (仮徴収1) |

|---|---|---|---|---|---|

| 普通徴収 | 普通徴収 | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) |

翌年度 仮徴収 |

| 今年度の年金所得に係る税額の4分の1 | 今年度の年金所得に係る税額の4分の1 | 今年度の年金所得に係る税額の6分の1 | 今年度の年金所得に係る税額の6分の1 | 今年度の年金所得に係る税額の6分の1 |

翌年度 仮徴収 |

その他の所得に係る税額

|

6月 (第1期) |

8月 (第2期) |

10月 (第3期) |

翌年1月 (第4期) |

|---|---|---|---|

| 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) |

(ウ)公的年金所得と給与所得がある人

公的年金所得に係る税額

|

6月 (第1期) |

8月 (第2期) |

10月 (本徴収1) |

12月 (本徴収2) |

翌年2月 (本徴収3) |

翌年4月 (仮徴収1) |

|---|---|---|---|---|---|

| 普通徴収 | 普通徴収 | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) |

翌年度 仮徴収 |

| 今年度の年金所得に係る税額の4分の1 | 今年度の年金所得に係る税額の4分の1 | 今年度の年金所得に係る税額の6分の1 | 今年度の年金所得に係る税額の6分の1 | 今年度の年金所得に係る税額の6分の1 |

翌年度 仮徴収 |

給与所得に係る税額

6月から翌年5月まで

給与から特徴

(エ)公的年金所得と給与所得とその他の所得がある人でその他の所得に係る税額を自分で納付するように選択した人

公的年金所得に係る税額

|

6月 (第1期) |

8月 (第2期) |

10月 (本徴収1) |

12月 (本徴収2) |

翌年2月 (本徴収3) |

翌年4月 (仮徴収1) |

|---|---|---|---|---|---|

| 普通徴収 | 普通徴収 | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) |

翌年度 仮徴収 |

| 今年度の年金所得に係る税額の4分の1 | 今年度の年金所得に係る税額の4分の1 | 今年度の年金所得に係る税額の6分の1 | 今年度の年金所得に係る税額の6分の1 | 今年度の年金所得に係る税額の6分の1 |

翌年度 仮徴収 |

その他の所得に係る税額

|

6月 (第1期) |

8月 (第2期) |

10月 (本徴収1) |

翌年1月 (第4期) |

|---|---|---|---|

| 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) |

給与所得に係る税額

6月から翌年5月まで

給与からの特別徴収

- 注:これまで公的年金からの特別徴収により納付していただいた人でも前年度に還付が発生したり、前年度の途中で特別徴収が中止になった場合は上記の納付方法になります。

- 注:個人市民税・県民税の年税額のうち公的年金所得以外の所得に係る税額は、給与からの特別徴収または普通徴収(納付書または口座振替)により納付していただきます。

昨年度に引き続き公的年金から特別徴収される人の納付方法

公的年金からの引き落としが継続となる人は、前年度の公的年金所得に係る税額の6分の1ずつが仮徴収として4月・6月・8月に引き落としされます。そのため、仮徴収の額が年税額を上回る場合がありますが、その場合は後日還付となります。10月・12月・翌年2月は、今年度の公的年金所得に係る税額から仮徴収額を差し引いた残りの税額の3分の1ずつが引き落とされます。

公的年金所得のみの人

公的年金所得に係る税額

|

4月 (仮徴収1) |

6月 (仮徴収2) |

8月 (仮徴収3) |

10月 (本徴収1) |

12月 (本徴収2) |

翌年2月 (本徴収3) |

翌年4月 (仮徴収1) |

|---|---|---|---|---|---|---|

| 年金特別徴収(仮徴収) | 年金特別徴収(仮徴収) | 年金特別徴収(仮徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) |

翌年度 仮徴収 |

| 前年度の年金所得に係る税額の6分の1 |

前年度の年金所得に係る税額の6分の1 |

前年度の年金所得に係る税額の6分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

翌年度 仮徴収 |

公的年金所得とその他の所得(年金・給与以外の所得)がある人

公的年金所得に係る税額

|

4月 (仮徴収1) |

6月 (仮徴収2) |

8月 (仮徴収3) |

10月 (本徴収1) |

12月 (本徴収2) |

翌年2月 (本徴収3) |

翌年4月 (仮徴収1) |

|---|---|---|---|---|---|---|

| 年金特別徴収(仮徴収) | 年金特別徴収(仮徴収) | 年金特別徴収(仮徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) |

翌年度 仮徴収 |

| 前年度の年金所得に係る税額の6分の1 |

前年度の年金所得に係る税額の6分の1 |

前年度の年金所得に係る税額の6分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

翌年度 仮徴収 |

その他の所得に係る税額

|

6月 (第1期) |

8月 (第2期) |

10月 (第3期) |

翌年1月 (第4期) |

|---|---|---|---|

| 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) | 普通徴収(納付書または口座振替) |

公的年金所得と給与所得がある人

公的年金所得に係る税額

|

4月 (仮徴収1) |

6月 (仮徴収2) |

8月 (仮徴収3) |

10月 (本徴収1) |

12月 (本徴収2) |

翌年2月 (本徴収3) |

翌年4月 (仮徴収1) |

|---|---|---|---|---|---|---|

| 年金特別徴収(仮徴収) | 年金特別徴収(仮徴収) | 年金特別徴収(仮徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) | 年金特別徴収(本徴収) |

翌年度 仮徴収 |

| 前年度の年金所得に係る税額の6分の1 |

前年度の年金所得に係る税額の6分の1 |

前年度の年金所得に係る税額の6分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

(今年度の年金所得に係る税額-仮徴収額)の3分の1 |

翌年度 仮徴収 |

給与所得に係る税額

6月から翌年5月まで

給与からの特別徴収(天引き)

- 注:年度ごとに徴収方法が異なる場合がありますので、必ず納税通知書をご確認ください。

- 注:平成28年度10月から仮徴収税額の算定方法が見直しされました。

- 注:今年度還付が発生したり、今年度の途中で特別徴収が中止になった場合、翌年度は初めて公的年金からの特別徴収が開始される人と同じ納付方法で納付していただきます。

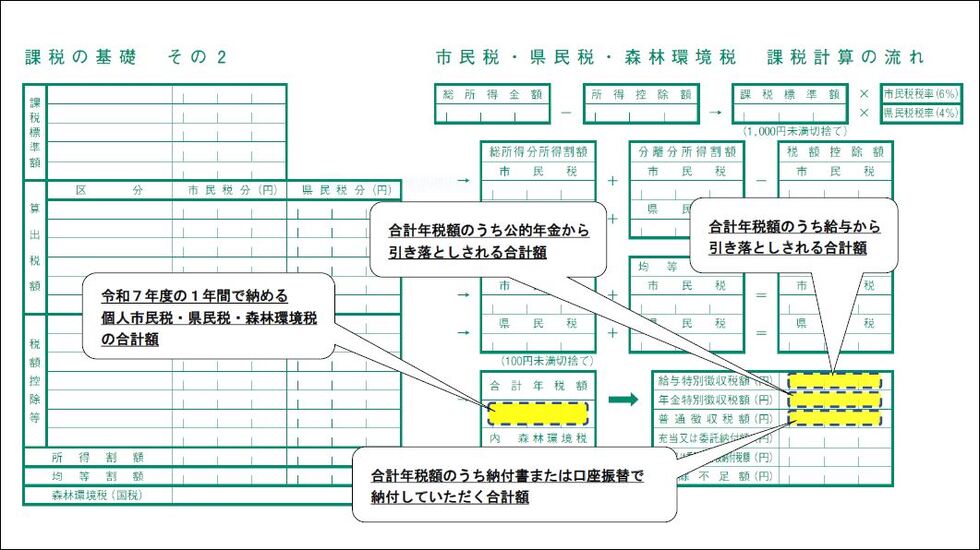

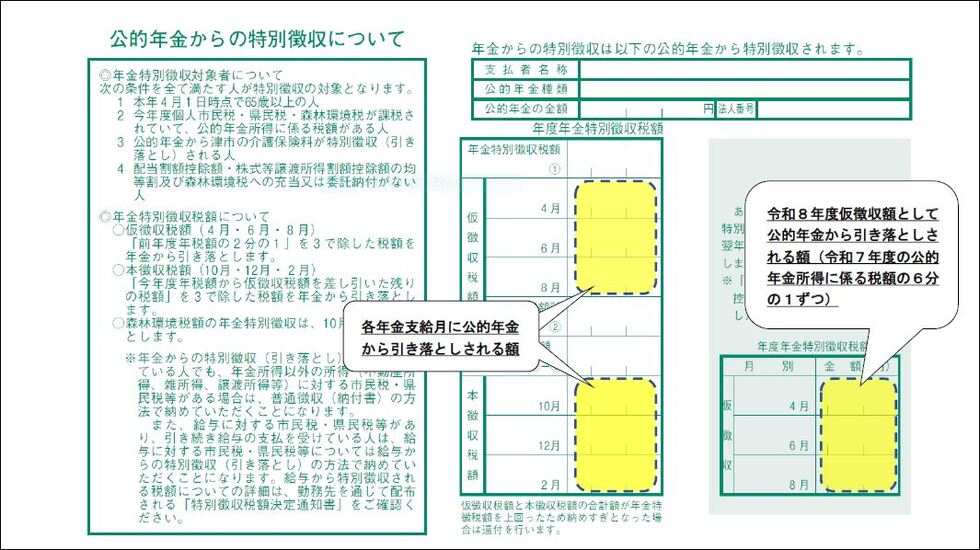

納税通知書の見方

3ページ目

4ページ目

よくあるお問い合わせ

Q1どうして導入されたの?

A1,高齢化社会の進展に伴い、公的年金を受給することとなる納税者の方の増加が見込まれています。公的年金の支給の際に個人住民税を引き落とし、公的年金の支払者から各市町村に納付することで公的年金を受給されている人の納税の際の負担軽減と市町村における事務の効率化を目的として導入されました。

Q2公的年金からの特別徴収の対象者が、本人の意思により普通徴収を選択することはできないの?

A2,ご本人による選択はできません。初めて公的年金からの特別徴収が開始される人や税額に変更のあった人を除き、地方税法の規定に基づいて、公的年金からの特別徴収の対象者はすべて特別徴収の方法により納付していただくことになっています。

Q3公的年金からの特別徴収だけだったのに1月に税額が増えて納税通知書が届きました。公的年金からの特別徴収にはできないの?

A3,税額が変更になる時期等によっては、公的年金からの特別徴収での対応ができない場合があります。お手数ですが、納付書にて納付していただくこととなります。(このような場合に備えて事前に口座振替を登録していただくと納め忘れを防ぐことができます)

Q4給与からも年金からも個人市民税・県民税が特別徴収されているけれど二重納付ではないの?

A4,二重納付ではありません。公的年金所得に係る税額が3万円、給与所得に係る税額が4万円で、合計年税額が7万円となっている場合、3万円が公的年金からの特別徴収で納めていただく税額となり、4万円が給与からの特別徴収で納めていただく税額となります。

Q5公的年金の個人市民税・県民税特別徴収について、領収書は発行できますか?

A5,公的年金から個人市民税・県民税を徴収する場合、公的年金を支払う日本年金機構などの年金保険者(特別徴収義務者)が公的年金受給者(納税義務者)の年金から個人市民税・県民税を差し引いて市に納めることになっていることから、あらかじめ津市が個人市民税・県民税の納税義務者へ直接領収書を発行することはありません。

なお、日本年金機構などの年金保険者(特別徴収義務者)が発行する年金振込通知書には「年金支払額」「年金から特別徴収する金額」「特別徴収を控除した後の年金振込金額」が明示されていますので、「市民税・県民税納税通知書」に記載されている特別徴収額と照合していただければ確認することができます。4・6・8月の仮徴収分については、仮徴収ですので変更となる場合があります。津市からの市民税・県民税の納税通知書の内容が最新となります。

また、納税証明書(注:納税証明書は納税状況についての証明となります)が必要な場合は有料で交付しています。

このページに関するお問い合わせ

政策財務部 市民税課 市民税担当

〒514-8611三重県津市西丸之内23番1号

電話:059-229-3130 ファクス:059-229-3331

お問い合わせは専用フォームをご利用ください。